Gli ordini condizionati fanno riferimento a operazioni automatizzate che permettono al trader di vendere o acquistare uno strumento finanziario al raggiungimento di uno specifico livello di prezzo, detto prezzo segnale o “trigger price”.

Per tale motivo, gli ordini condizionati rappresentano uno degli elementi essenziali della strategia di investimento del trader e il modo in cui essi vengono utilizzati è in grado di influenzare le performance di portafoglio. In questa guida, ti spiegheremo nel dettaglio a cosa servono e quali sono le principali tipologie di ordini che puoi impiegare al fine di ottimizzare le tue operazioni di trading.

A cosa servono e quali sono i principali ordini condizionati

Gli ordini condizionati in primis aiutano il trader a proteggere le posizioni aperte (ovvero gli ordini in borsa che risultano visibili sul book, il libro che raccoglie le proposte di acquisto e di vendita legate a uno specifico strumento finanziario) da movimenti di prezzo improvvisi e indesiderati.

Il tipo di ordine utilizzato può portare a diversi esiti di investimento. Per questo motivo è importante che il trader abbia bene in mente la differenza tra i principali ordini e che tali ordini siano allineati agli obiettivi di investimento primari.

Possiamo individuare tre principali tipologie di ordini condizionati: ordini stop (stop orders), ordini limite (limit orders) e ordini a mercato (market orders).

» Ordine stop

Gli ordini stop vengono impiegati per sfruttare possibili andamenti costanti del prezzo di un titolo azionario. Si dividono in buy stop e sell stop.

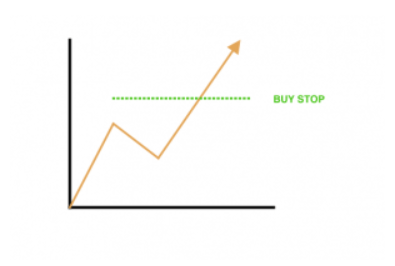

Gli ordini buy stop permettono di acquistare un titolo qualora raggiunga un prezzo massimo prestabilito, superiore all’attuale prezzo di mercato:

Come mostrato dal grafico, piazziamo un ordine buy al raggiungimento di un determinato livello di prezzo, aspettandoci che continui a salire e dunque acquistando il titolo prima che il prezzo salga ancora.

L’ordine buy permette al trader di acquistare un titolo a un prezzo non eccessivamente elevato, aspettandosi che il titolo confermi il trend rialzista.

Esempio: il titolo è attualmente scambiato in un range di prezzo tra €9 e €10. Il trader prevede che il prezzo salirà oltre quella soglia, fissando un buy stop a €10,50. Se il titolo raggiungerà tale livello di prezzo, l’ordine verrà evaso.

Se abbiamo aperto una posizione short su un titolo (abbiamo scommesso contro il titolo, quindi guadagneremo grazie a un suo trend ribassista), il buy stop sarà un ordine stop-loss, in quanto il trader riacquisterà il titolo precedentemente venduto allo scoperto prima che il prezzo salga ulteriormente.

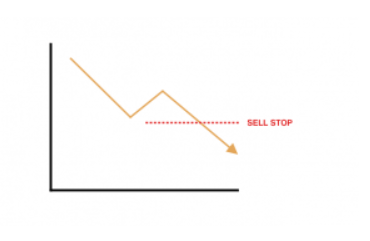

Specularmente, gli ordini sell stop permettono di vendere un titolo a un prezzo minimo prestabilito, inferiore all’attuale prezzo di mercato:

Piazzando un ordine sell stop, il trader vende il titolo al raggiungimento di un determinato livello di prezzo, con la previsione che il titolo confermi il trend ribassista.

Il sell stop è un ordine stop-loss, in quanto vendiamo prima che il prezzo del titolo continui a scendere, limitando le perdite. Immaginiamo di aver comprato un’azione a €30 e non vogliamo rischiare più di €5 di perdita. Fissiamo un sell stop a €25. Appena il titolo, continuando a scendere, tocca il prezzo livello di €25, l’ordine viene evaso.

In generale, lo stop-loss è molto importante per proteggere il proprio capitale, in quanto i trader spesso commettono l’errore di esitare prima di chiudere una posizione perdente in portafoglio, poiché sperano in un’inversione di tendenza, esponendosi così a ulteriori perdite.

» Ordine limit

Gli ordini limite vengono impiegati per sfruttare favorevolmente eventuali inversioni di trend del prezzo del titolo. Così come gli ordini stop, anche gli ordini limit sono di due tipi: buy limit e sell limit.

Gli ordini buy limit sono utilizzati al fine di acquistare un titolo a un prezzo prestabilito inferiore al prezzo corrente:

Come possiamo notare dal grafico, l’ordine buy limit è piazzato al raggiungimento di un prezzo minimo, momento dal quale ci si aspetta che il prezzo dell’asset ricominci a salire. Esempio: un’azione è attualmente scambiata a € 20. Il trader piazza un buy limit a € 18. Se il titolo scenderà al prezzo segnale di € 18, l’ordine verrà evaso.

Se sull’asset abbiamo aperto una posizione short, il buy limit sarà in realtà un ordine take-profit, in quanto ci permetterà di riacquistare l’asset venduto allo scoperto prima che il prezzo ricominci a salire.

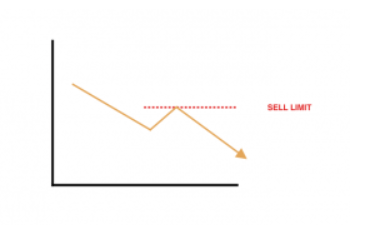

Infine, gli ordini sell limit permettono di vendere l’asset a un prezzo prestabilito, superiore al prezzo corrente:

Pertanto, il trader decide di piazzare un ordine sell al raggiungimento di un prezzo massimo, aspettandosi che da quel momento in poi l’asset ricominci a registrare un trend ribassista.

Il sell limit è un ordine take-profit, in quanto permetterà al trader di sfruttare il momentaneo trend rialzista vendendo l’asset prima che il prezzo ricominci a scendere. Immaginiamo di avere comprato un titolo a € 100 ed emettiamo un ordine sell limit con prezzo pari a € 102. Se il titolo crescerà fino ad arrivare a € 102, l’ordine verrà evaso.

Così come lo stop-loss, anche il take-profit è una strategia che permette di compiere una scelta razionale piuttosto che emotiva. Infatti, i trader che possiedono un asset in trend rialzista, tendono ad aspettare ulteriori aumenti di prezzo per incrementare maggiormente il guadagno dalla vendita, esponendosi al rischio di subire un’inversione ribassista del trend.

» Ordini a mercato

La terza tipologia tra i principali ordini condizionati di cui parleremo in questa guida riguarda gli ordini a mercato.

Un ordine a mercato è un particolare tipo di ordine che permette al trader di acquistare o vendere un asset al migliore prezzo corrente di mercato.

Gli ordini a mercato, pertanto, garantiscono l’esecuzione dell’operazione di compravendita ma, a differenza degli ordini stop e limit, non garantiscono un prezzo specifico.

Il trader può decidere di piazzare l’ordine quando l’asset raggiunge il più elevato prezzo bid (nel caso di vendita dell’asset) o il più basso prezzo ask (nel caso di acquisto dell’asset), oppure eseguire l’ordine all’ultimo prezzo di scambio (last trade price, da non confondere con il prezzo di chiusura).

Pertanto, con un ordine a mercato il trader compra o vende al prezzo quotato in quel preciso momento in cui decide di effettuare la negoziazione.

Per esempio, se in questo momento il titolo Stellantis (STLA) è attualmente quotato a €16,20, l’ordine di acquisto verrà emesso al prezzo corrente di €16,20.

E’ consigliato emettere ordini market durante gli orari di apertura del mercato. Infatti, un ordine market piazzato quando i mercati sono chiusi verrà eseguito alla prossima apertura del mercato, la quale potrebbe comportare prezzi significativamente più elevati o più bassi rispetto al prezzo di chiusura della sessione precedente, in quanto diversi eventi economici potrebbero impattare il prezzo dell’asset tra le due sessioni di mercato (notizie finanziarie, pubblicazione dei risultati dell’ultimo trimestre, etc.).

Durata dell’ordine: day order e ordini continui

E’ bene introdurre un altro criterio di distinzione degli ordini condizionati: la durata.

In base alla durata dell’ordine, possiamo distinguere tra day order e ordine continuo.

» Day order

Un day order è un ordine piazzato dal trader la cui esecuzione deve avvenire, a uno specifico prezzo, entro la fine della sessione di mercato.

Pertanto, se il prezzo segnale non verrà raggiunto e l’ordine non sarà evaso, verrà estinto alla fine del “trading day”.

Il day order è particolarmente utilizzato dai trader intraday, ovvero coloro che effettuano negoziazioni di asset nell’arco di una singola sessione di mercato.

All’inizio della giornata, i trader intraday analizzano i titoli ed emettono un day order in linea con le proprie strategie di trading.

Pertanto, i day order permettono ai trader di analizzare e monitorare molteplici titoli in un solo momento, intervenendo nel corso della giornata con altri ordini individuali.

Esempi di day order sono i Good Till Canceled (GTC), Immediate or Cancel (IOC) e gli ordini Fill or Kill.

I Good Till Canceled permettono al trader di ordinare l’acquisto o la vendita di un titolo a uno specifico prezzo, mantenendo la richiesta aperta fino al completamento della negoziazione o finchè il trader stesso non decide di annullare l’operazione.

Per esempio, un trader può decidere di emettere un ordine di acquisto a € 95 cadauno di azioni il cui prezzo corrente è pari a € 100. L’ordine verrà eseguito se le azioni raggiungeranno il suddetto livello di prezzo prima della scadenza e se l’investitore decide di non cancellarlo.

Gli ordini Immediate or Cancel prevedono l’acquisto o la vendita immediata di titoli e l’annullamento di qualsiasi parte dell’ordine che non può essere evasa.

Sono generalmente utilizzati per la compravendita di elevate quantità di titoli. Immaginiamo che un trader piazzi la mattina un ordine per l’acquisto di 1.000 azioni Apple (AAPL) al prezzo di $ 169, quando il prezzo corrente è $ 170.

Nel pomeriggio, il prezzo del titolo scende e un investitore offre 700 azioni Apple a $ 169, dunque al prezzo dell’ordine precedentemente emesso dal trader. Nonostante ciò, l’ordine non verrà evaso in quanto è stato cancellato immediatamente per non essere stato evaso all’inizio della sessione di mercato.

Infine, gli ordini Fill or Kill sono particolari tipi di day order che devono essere evasi completamente altrimenti l’intero ordine verrà annullato.

Esempio: piazzo un’ordine di acquisto di 1.000 azioni al prezzo di € 15 cadauno. Se un broker offre 700 azioni a € 15 (stesso prezzo, ma diversa quantità), l’ordine verrà annullato. Se un broker offre 1.000 azioni al prezzo di € 16 (stessa quantità, ma prezzo differente), l’ordine verrà annullato.

» Ordini continui

Gli ordini continui, molto semplicemente, rappresentano una tipologia di ordine che sarà valido il più a lungo possibile. La durata dell’ordine dipende generalmente dal tipo di mercato in cui si effettuano le negoziazioni.

Per esempio, i mercati europei consentono ordini che durano fino a un anno. Al contrario, nel mercato americano, il limite degli ordini continui è fissato a 90 giorni.

Altri tipi di ordini condizionati

Concludiamo con un accenno a tipologie meno popolari di ordini. Nello specifico: ordine trailing stop, ordine stop-limit e ordine cancella ordine.

» Trailing stop

Il trailing stop è un tipo di ordine simile ai tradizionali ordini stop-loss ma, se vogliamo, ne rappresenta una versione più sofisticata.

Infatti, un ordine trailing stop permette al trader di seguire automaticamente i movimenti del mercato, garantendo una protezione di capitale da trend sfavorevoli.

Per esempio, quando si verifica un’inversione del trend di prezzo di un titolo che seguiva inizialmente un andamento favorevole, il trailing stop chiude la posizione al fine di mettere al sicuro i profitti.

A differenza, dunque, di un ordine stop, un ordine trailing non viene attivato quando il titolo raggiunge un prezzo specifico, bensì quando si allontana rispetto al prezzo iniziale di mercato, e l’allontanamento sarà calcolato in punti percentuali o in punti distanza.

» Ordine stop limit

Gli ordini stop limit rappresentano una combinazione di ordini stop con ordini limit, ideali per gli investitori e trader intenzionati a sfruttare le caratteristiche sia degli stop order che dei limit order.

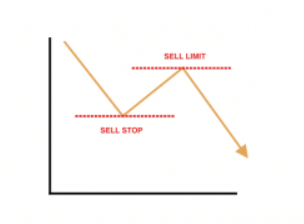

Gli ordini stop limit si distinguono in buy stop-limit e sell stop-limit e sono costituiti da due elementi principali: il prezzo stop e il prezzo limite.

Un ordine buy-stop limit attiverà un ordine buy limit al raggiungimento di uno specifico prezzo stop:

Specularmente, un ordine sell-stop limit attiverà un ordine sell limit quando il titolo toccherà un determinato prezzo stop:

» Ordine cancella ordine

Infine, gli OCO (one-cancels-other) sono uno strumento che permette ai trader di inviare due ordini della stessa quantità a diversi livelli di prezzo, consentendo di bloccare i profitti con una mossa favorevole grazie a un trend rialzista (immaginando una posizione long) o di prevenire una perdita causata da un trend ribassista, senza dover monitorare costantemente la posizione.

Conclusione

Abbiamo analizzato le principali tipologie di ordini condizionati, con un accenno anche a quelli meno popolari. Abbiamo visto come gli ordini siano un vero e proprio strumento di gestione del rischio e come un loro ottimale utilizzo porti considerevoli benefici al trader, sia in termini di massimizzazione dei profitti che di minimizzazione delle perdite in un’ottica di protezione del capitale.

É importante selezionare il tipo di ordine condizionato che presenti caratteristiche coerenti e funzionali con gli obiettivi di investimento del trader.

Se sei un trader alle prime armi, dopo questo approfondimento ti consigliamo di utilizzare un conto demo per esercitarti con l’emissione di tutte le varie tipologie di ordini condizionati, in modo da aiutarti a comprendere quale strategia è più in linea con le tue esigenze di investimento.