Il Natale sta arrivando. Da tutte le parti del mondo, a partire dall’indirizzo 11 di Wall Street, sede del New York Stock Exchange, si festeggia un anno positivo: l’S&P500 ha guadagnato il 13.5% da inizio anno, il Dow Jones 5,1%, il NASDAQ addirittura il 38%.

Eppure, in un passato onirico, scomparso, lontano da comparire soltanto negli incubi, i maggiori investitori non possono dimenticare il periodo intercorso tra febbraio e marzo di quest’anno. Il bear market più veloce della storia, più del 1929. Il suono delle campanelle nell’Exchange, ed il successivo silenzio lugubre, a ricordare un’interruzione al trading di 15 minuti causa volumi troppo ribassisti. Sono periodi lontani, che tornano lentamente e distinti solo guardando gli attuali avvenimenti dell’economia reale: record di disoccupazione, di stimoli fiscali, di debiti governativi circondano il nuovo panorama degli investimenti.

Tra tutti gli avvenimenti che si possono snocciolare e sono già stati sentiti, prima di cadere in luoghi comuni bisogna mettere il punto su un periodo significativo di quest’anno, breve e inosservato: dal 9 al 18 marzo, prima dell’intervento veemente delle Banche Centrali in sostegno dei mercati finanziari, tutti gli strumenti scambiabili sono stati segnati dal colore rosso. Tutti, proprio tutti. L’oro, adulato nei mesi precedenti come bene rifugio di fronte ad un clima di incertezza economica o potenzialmente inflazionistico, perde il 12%.

La criptovaluta Bitcoin, trepidante di mostrare i muscoli nel momento in cui dovrebbero faticare i governi centralizzati e le loro valute, perde metà del suo valore ed il 30% in un solo giorno. I famosi Treasury bond americani, considerati risk-free e che guadagnarono il 10% nella crisi del 2008, persero il 16% del loro valore. Il mercato più liquido e profondo che il mondo abbia mai visto era a rischio della propria esistenza.

Rischio, risk-free… non si crea un ossimoro? Nei corsi più basilari di economia finanziaria ci erano state dettate le differenze tra un’azione ed un’obbligazione, Harry Markowitz era stato salutato con favore con le sue teorie sulla diversificazione, la mitigazione del rischio, infine le citazioni di Warren Buffett sul “non mettere tutte le uova in un unico paniere” erano il suggello a stabilire la loro verità.

Ma forse erano fatte della stessa sostanza di cui sono fatti i sogni. Nel momento in cui vengono scritte queste righe, circa metà delle obbligazioni governative mondiali hanno un tasso di rendimento negativo. Pochi giorni fa, per la prima volta nella storia, le obbligazioni corporate hanno raggiunto un rendimento nominale minore dell’inflazione. Quanto più in basso possono scendere i rendimenti, già fuori dai testi universitari? Cosa ci ha portato in questa situazione? E, soprattutto, cosa può fare l’investitore medio per proteggere i suoi risparmi dall’inflazione e dai rischi finanziari?

La celebrità, ormai garantita, è stata coronata durante la fine del 2020. Entra nelle discussioni economiche, sociologiche e politiche di tutti giorni per polarizzarle con la sua dirompente innovazione. Avete già capito? Bene, oggi si parla di Bitcoin. E no, non ti fermare sulla soglia con un fare svogliato per l’ennesimo ritornello. Oggi vogliamo spiegare: come funziona davvero il Bitcoin? Quali potenzialità vedono i più entusiasti investitori? E, se tu dovessi convincerti di altrettanto: come è possibile iniziare ad investire in Bitcoin?

Origini del Bitcoin

Partiamo dal principio, per chi fosse stato catapultato nel nostro secolo dal tempo in cui la fiducia nel sistema monetario era stata tranquillamente affidata a metalli preziosi o banche centrali. Qual è l’obiettivo euristico di Bitcoin? La domanda che ricopre la ragnatela del web dev’essere subito recisa: una moneta digitale che possa fare pagamenti senza la presenza di intermediari finanziari.

Bene, ma cos’altro possiamo trarre da questa definizione? Il viaggio si presenta impervio, perché già alla sua nascita Bitcoin sembra nato sotto una stella anonima, un paper scritto nel 2008 dal fantomatico Satoshi Namamoto.

In quel periodo, se ricordate, la polemica era aspra nell’aria americana: salvare o meno le banche d’investimento che si erano infangate nella grande crisi finanziaria di cui fu vittima Lehman Brothers. I depositi che i fedeli correntisti avevano depositato nel mondo venivano messi in dubbio, come accadrà anche in Italia dopo nel 2011. Il signor Namamoto entra di diritto nella storia recente con un’argomentazione provocatoria: sono davvero così necessarie le banche? Questo fulmine a ciel sereno continuerà a rimbombare negli anni a seguire, sicché con la “sua” invenzione del Bitcoin – probabilmente la valuta è stata ideata da un gruppo di persone e rimane ad oggi un progetto open source – questo ruolo degli intermediati finanziari è stato messo in discussione. Vediamo come.

Vantaggi ed utilizzi mondiali

Con una capitalizzazione di mercato di quasi 600 miliardi di dollari, il Bitcoin sta iniziando ad attrarre nel suo mercato, relativamente illiquido, anche l’attenzione dei cosiddetti investitori istituzionali e pure di aziende, come Microstrategy, che hanno deciso di investire le riserve di contanti al posto di un conto bancario o titoli governativi. In particolare, i vantaggi che reca una valuta digitale come il Bitcoin sono tre principalmente:

- Il totale anonimato nelle transazioni

- L’assenza di commissioni che passano all’intermediato finanziario durante la transazione – a meno di gesto volontario

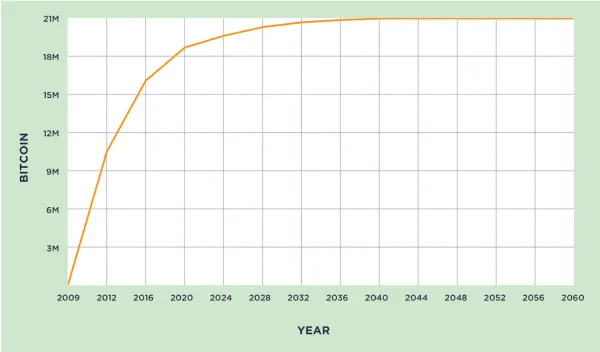

- L’impossibilità di essere raggiunto dalle decisioni che uno Stato può fare della propria moneta, attraverso la banca centrale. Il valore totale è fissato a 21 milioni di Bitcoin, che vengono creati nel sistema in maniera proporzionale tale per cui, dai 18 milioni di oggi, si raggiungerà la massima capienza nel 2030.

Queste regole, così stringenti da considerarsi un “Deus Ex Machina” slegato dai capricci umani, risultano particolarmente salvifiche per i cittadini di Stati che recentemente hanno perso il controllo della propria moneta: Venezuela, Corea del Nord, Zimbabwe e Turchia registrano un gran numero di transazioni in Bitcoin effettuate giornalmente, in un macabro parallelismo con la Germania di Weimar del 1922 quando i tedeschi compravano le rocce per mantenere intatto il loro potere d’acquisto.

Aspetta: sai davvero cos’è la moneta?

Ci siamo permessi di allungare oltremodo l’attesa attraverso qualche aneddoto storico. Ma la domanda rimbomba: cos’è allora una valuta digitale? Blockchain, FinTech, Ledger, su cosa assillano i guru mistificatrici del web approfittando della nostra ignoranza? Sorprende tutti, indistintamente, la generale ignoranza che accoglie lo studente alla prima lezione finanziaria sulla moneta.

Cerchiamo dunque, prima, di lavarci dei nostri peccati di alterigia culturale ed ammettere: la moneta in realtà non ha alcun valore intrinseco. Come? Miliardi di transazioni in tutto il mondo, giornalmente, tra amici ma pure nemici, sconosciuti: su cosa si basano? La sorpresa continua ad incalzarci: è solo la fiducia che permette di propagare una tale crescita economica e spingere periodi di pace con il preservare di mutui interessi.

Checché ne dica la scuola di pensiero austriaca dell’economia, anche quando un tempo le monete erano collegate all’oro la nostra fiducia doveva sussistere per dare validità alle transazioni, fiducia traslata dal Governo al metallo prezioso ma ugualmente irragionevole. Qualcuno potrebbe spiegarmi in cosa consiste il valore intrinseco dell’oro? Magari mentre si ritrova bloccato in un’isola deserta senz’altro che un lingotto d’oro.

A questo punto, si potrebbe ribattere provocatoriamente, ebbe molto più senso il Luigi d’oro francese che nel Diciottesimo secolo era tenacemente agganciato al valore di un ettaro di terra.

Okay, finalmente: cos’è davvero un Bitcoin

Smantellato questo primo luogo comune sulla moneta, possiamo ora procedere a fendere la cortina di fumo che si aggira nella finta complessità del Bitcoin. Perché sì, oseremo dire che Bitcoin funziona esattamente come un libro mastro, il cosiddetto ledger, su cui sono registrate tutte le transazioni effettuate dai partecipanti di un sistema chiuso. Banalmente, né più né meno che il conto da pagare con il bar a fine mese oppure gli accordi che dei coinquilini si promettono di saldare.

Con una sola eccezione, fondamentale: questo libro mastro è condiviso tra tutti gli utenti del network, affinché non possano avvenire manomissioni o frodi che renderebbero esiziali il ruolo già citato della fiducia. Se da una parte MasterCard e Visa garantiscono il rimborso in caso di perdita della propria carta di credito o di frode, se un Governo promette di pagare a tutti i costi il proprio debito pubblico nel lungo termine, cosa si mette davanti all’esorbitante libertà che lascia il Bitcoin? È possibile controbilanciare con la giusta responsabilità per non sfociare nell’anarchia?

Sporchiamoci le mani con la tua prima transazione

Teniamo conto che tu abbia già acquistato un Bitcoin. Dispiace innanzitutto dirti che non si tratta della moneta ricoperta d’oro con una “B” incisa sopra come internet cerca di mistificare, ma solo una fila di 0 e 1 contenuta in un file criptato digitale che prenderà il nome di “portafoglio”.

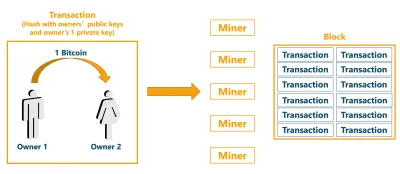

Ora, però, nell’effettuare la prima transazione, decido di trasferire un mio Bitcoin nel tuo portafoglio. Affinché non si verifichi già al primo movimento un segno di contraffazione, è richiesta una verifica tramite una mia chiave privata e pubblica che non è dissimile da un pagamento bancario.

La combinazione dei miei dati pubblici e privati crea una firma digitale, che, cosa di cruciale importanza, cambia per ogni pagamento singolo. Altrimenti pensaci: potresti vedere la mia firma digitale e copiarla per rubare il mio portafoglio di Bitcoin!

Per i volenterosi ad approfondire i meandri tecnici

La firma digitale è formata attraverso una funzione hash, fondamentale nella crittografia, che genera una sequenza di 256 bit da 1 e 0. Questa funzione prende come argomenti il messaggio con la trascrizione della transazione e la mia chiave privata, motivo per cui l’output sarà sempre diverso.

In seguito, una seconda funzione di verifica sfrutterà l’utilità della chiave pubblica: prende come argomento il messaggio, la firma digitale menzionata e la chiave pubblica, dando infine come output una scritta vero/falso per validare la transazione.

Quest’ultima funzione sbarra le porte alla contraffazione: le possibili combinazioni di firme digitali da associare al mio messaggio e la mia chiave pubblica sono più grandi degli atomi dell’universo!

Aspetta: non mettere ancora i soldi in tasca…

Bene, ma ora in un mondo di sconosciuti sussiste ancora un problema: come sei certo che io possegga davvero questi Bitcoin? Qua entra in gioco la famosa blockchain ed il ruolo mistico dei miners, che garantiscono la sicurezza generale del network.

Ecco, vedi, una transazione come la nostra è un minuscolo pezzo di quello che viene chiamato un block, blocco, composto da circa 2'700 transazioni in Bitcoin. Alla nostra transazione “terminata” – ma non verificata, ricorda – verrà spedito un messaggio a tutti i computer del network affinché la registrino nei vari blocchi. Ma chi ci dice che questo nostro messaggio sia corretto e che tutti i blocchi rimangano uguali per ogni computer? Ogni dieci minuti, precisamente, fanno l’entrata in scena i miners (minatori) che, raccogliendo tutti i segnali delle transazioni, cercano di attaccare questo blocco ai blocchi di transazioni precedenti. Formando così, stai per indovinare… la blockchain, una catena di blocchi.

Ecco che spunta la verifica della nostra transazione! Un blocco, per essere aggiunto a tutta la fila presente nei computer globalmente, deve passare una proof of work, una verifica matematica. Oh no, torniamo nei tecnicismi! Si ha, precisamente, una funzione hash con argomenti x, y e n del tipo f(x, y, n). ‘x’ rappresenta la blockchain preesistente, ‘y’ il nuovo blocco e ‘n’ l’incognita che il miner deve trovare affinché l’output di 256 bit inizi con un certo numero di zeri. Come già spiegato in precedenza, la soluzione al problema è semplice ma computazionalmente complicata, perché ci obbliga a testare un’infinità di numeri prima di trovare il giusto output.

Infine, il miner che vede la luce trovando la soluzione idonea viene premiato con dei nuovi Bitcoin creati dal nulla: il nostro blocco si aggiunge alla blockchain, grazie a cui si verifica con le transazioni precedenti che io abbia un sufficiente numero di Bitcoin nel portafoglio o altre irregolarità.

La difficoltà negli zeri dell’output viene regolata ogni settimana dal protocollo Bitcoin in modo tale che rimanga fisso il tempo di aggiunta di blocchi a 10 minuti, mentre il guadagno che ogni miner ottiene si dimezza ogni 4 anni: il cosiddetto halving accaduto lo scorso maggio.

Ultimo problema: possibile monopolio?

Rimane ancora un ultimo problema da sottoporre al protocollo Bitcoin: e se tu, possessore già di tre Bitcoin, decidessi di improvvisarti miner e creare blocchi fasulli che possano essere verificati dalla proof of work, creando insomma una strada parallela agli altri blocchi creati nel sistema?

Anche qua il sistema si dimostra sorprendentemente efficace: mentre tu puoi avere una buona possibilità di registrare la prima transazione fasulla anticipando sul tempo gli altri miner, è improbabile battere la fila comune di blocchi create dalle transazioni realisticamente avvenute. Almeno, a meno che tu non possegga il 51% dei computer del network. Ti potrà andare bene per una, due volte, ma infine il resto della community di Bitcoin aggiungerà nella blockchain la fila di blocchi più lunga e che racchiude il maggior lavoro computazionale.

Bitcoin: ecco i veri problemi

Vi immagino provati, ma anche soddisfatti alla visione dell’efficacia del sistema Bitcoin. Nessuna istituzione, nessun monopolio: degli esseri umani liberi che si scambiano risorse senza le regole burocratiche di norma. Eppure ogni moneta, duole dirlo, presenta due facce.

Noi ve ne abbiamo presentata solo una luccicante, pubblica, degna di chi specula al bar su un futuro onirico. Cosa si presenta dall’altra parte?

- Anonimato: data la sua natura, in verità il Bitcoin si presenta estremamente adatto al momento per un mercato di traffici illegali. Se su molte banconote da 100 dollari si ritrovano tracce di cocaina, lasciamo immaginare al lettore cosa può promuovere con la sua presenza in transazioni di Bitcoin anche non volontaria

- Rischio ambientale: avete visto che bel meccanismo? Peccato che tutti questi computer nel network, allo stremo delle loro forze per trovare la verifica matematica della blockchain il prima possibile, consumano infine un sacco di energie. Se Bitcoin fosse uno Stato, consumerebbe più di molti Paesi europei e addirittura la Svizzera.

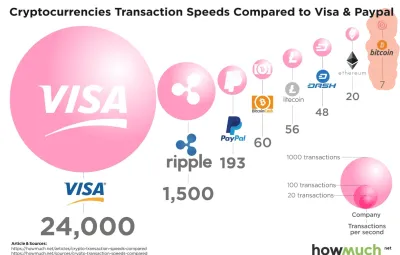

- La velocità: come è stato detto, una transazione in Bitcoin viene ufficialmente registrata nella blockchain dopo almeno 10 minuti. A questo periodo di tempo, millenario nell’età dell’informazione, è inoltre necessario interporne altro affinché si risolvano le “forchette” di indecisioni tra blocchi che vengono a crearsi nei tentativi di contraffazione per alcuni miners. Più la transazione è ingente, più ore ansiogene bisognerà aspettare per assicurarsi la riuscita effettiva.

- Assenza di politica monetaria: secondo gli adulatori sarebbe uno dei grandi punti forti della criptovaluta, ma dovranno ad un certo punto ricredersi dopo aver scoperto la quantità fissa di Bitcoin in natura. In questa maniera, il parallelismo regge più con l’oro come materia prima, perché è noto nelle teorie e prassi economica che una moneta che non adatta l’offerta alla sua domanda finirà per essere deflazionaria.

- Stabilità: i movimenti recenti di Bitcoin non dovrebbero ingannare il lettore nell’aumentare le qualità già oltremodo menzionate nell’articolo. Al contrario, una moneta viene definita tale se il suo valore rimane relativamente stabile su una lunghezza di medio termine, scostandosi dall’appellativo di strumento speculativo. Un esempio: pensate di voler comprare una casa con i vostri risparmi in Bitcoin? Vi alzate, vi preparate ad uscire ma la vostra giornata viene spiacevolmente sorpresa: il valore di Bitcoin in quei 10 minuti è sceso del 5% e non vi potete più permettere la casa dei vostri sogni!

- Sicurezza: vi lasciamo la spiacevole sorpresa all’ultimo per farvi capire che il protocollo Bitcoin non è infallibile. Il 28 ottobre 2011, ad esempio, 2’600 Bitcoin sono scomparsi per un malfunzionamento della tecnologia del protocollo.