La pandemia globale da covid-19 ha causato un calo del Pil dell’Unione Europea pari al 6,1%, la maggiore contrazione mai registrata dall’UE. L’Italia, invece, ha visto il proprio prodotto interno lordo ridursi dell’8,9%, il secondo paese europeo economicamente più colpito dal covid dopo la Spagna (-10,8% di riduzione del Pil).

In questo contesto recessivo è più che mai importante investire in un’ottica di lungo periodo, proteggendo i propri risparmi dall’erosione causata da ritenute fiscali e spinte inflattive.

Vediamo come.

Conviene di più risparmiare o investire?

Attraverso il risparmio, le famiglie partecipano al mercato finanziario e alimentano l’economia produttiva acquistando asset come obbligazioni, azioni, titoli di stato, etc. Da risparmiatori, dunque, le famiglie diventano investitori. Se investire è generalmente considerato un rischio, lo è anche tenere i risparmi fermi in banca.

Secondo l’Abi (Associazione bancaria italiana) i conti correnti tradizionali non solo non rendono nulla ma hanno un costo: 142 euro per una famiglia che fa 228 operazioni l’anno.

Per quanto concerne i conti di deposito vincolati, i soldi che rimangono fermi per almeno un anno vengono remunerati in media a un tasso d’interesse pari allo 0,5% netto.

Poiché l’inflazione tende allo 0,9% su base annua, la remunerazione di questi conti rischia di non essere in grado nemmeno di mantenere integro il capitale parcheggiato.

Pertanto, i dati ci suggeriscono quanto sia più saggio investire piuttosto che vedersi erodere il proprio capitale in banca.

Identikit del risparmiatore italiano

Qual è il quadro generale del risparmio privato in Italia? Da diversi studi di settore emerge che gli italiani sono grandi risparmiatori ma investitori pavidi e poco competenti.

Secondo un sondaggio Acri-Ipsos condotto nel mese di settembre 2020, dal titolo “Risparmio: futuro e presente”, la propensione al risparmio (la quota del risparmio lordo delle famiglie sul loro reddito disponibile lordo), è più che raddoppiata dalla fine del 2019, passando dall'8% al 19%.

Il 63% degli italiani, inoltre, continua a preferire la liquidità e il 46% associa il risparmio a un senso di sicurezza. La propensione a investire aumenta in modo contenuto, ma solo per una piccola parte dei risparmi.

Per ultimo, evidenziamo la scarsa cultura finanziaria degli italiani: secondo un’indagine di Standard & Poor’s, l’Italia occupa il 63° posto nella classifica mondiale dei paesi per educazione finanziaria; solo il 37% degli adulti italiani ha conoscenze minime di finanza e gestione del risparmio.

Investire, dunque, è necessario per costruirsi un futuro caratterizzato da equilibrio e benessere finanziario. Di seguito utilizzeremo il nostro calcolatore del tasso di interesse composto per immaginare diversi scenari di investimento e rendimento del capitale, al fine di aiutare il lettore a compiere scelte ponderate in materia finanziaria. Ma prima introduciamo il concetto di interesse composto.

Interesse composto: cos’è e come funziona

L’interesse composto è l’interesse calcolato sia sul capitale investito sia sull’interesse che l’investimento genera nel tempo. A differenza del tasso di interesse semplice, dunque, quello composto è un vero e proprio interesse sull’interesse, che tende ad aumentare nel tempo e grazie al quale gli interessi maturati durante il periodo di investimento vengono reinvestiti alla fine di ogni periodo di capitalizzazione (il tempo a cui il tasso di interesse è riferito).

Ecco la formula per calcolare il valore dell’investimento con interesse composto: C x ( 1 + i )n:

- C = importo dell’investimento

- i = rendimento dell’investimento

- n = durata dell’investimento

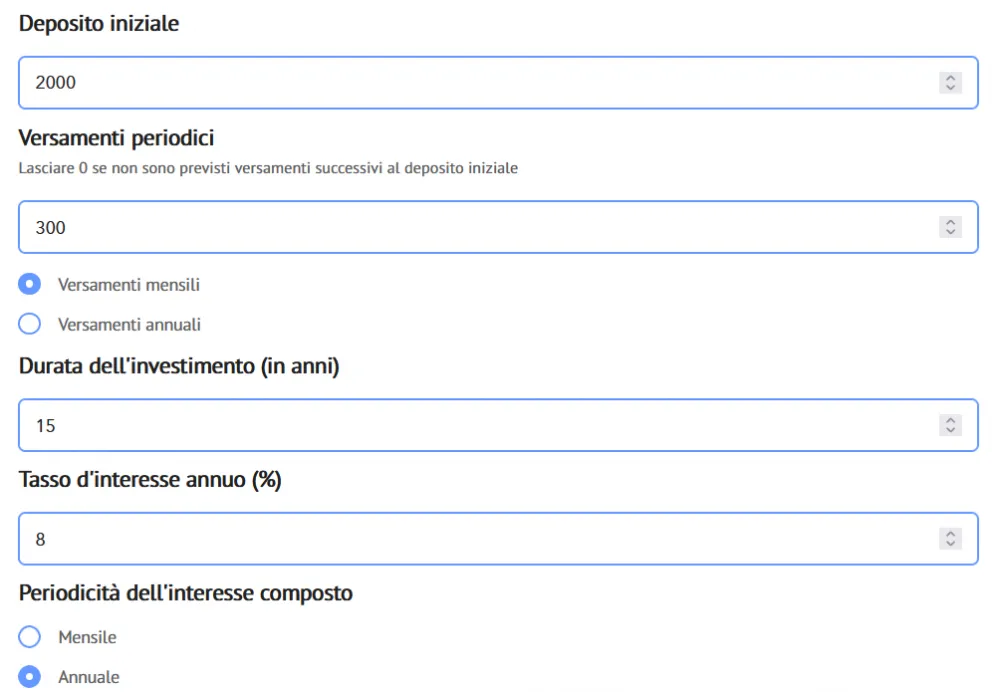

Per formulare i nostri scenari di investimento, prenderemo in considerazione i seguenti parametri:

- Deposito iniziale: 2.000 euro

- Versamenti mensili: 300 euro

- Rendimento annuo: 8%

- Periodicità dell’interesse composto: annuale

Ipotizzando un termine ultimo per la monetizzazione dell’investimento coincidente con i 65 anni d’età (età di pensionamento ipotetico) vediamo quanto capitale accumuleremo iniziando a investire a 25 anni, a 35 anni oppure a 50 anni.

Scenario 1: inizio a investire a 25 anni

In questa prima ipotesi, il nostro orizzonte temporale di investimento è pari a 40 anni.

Applichiamo dunque i parametri di cui sopra:

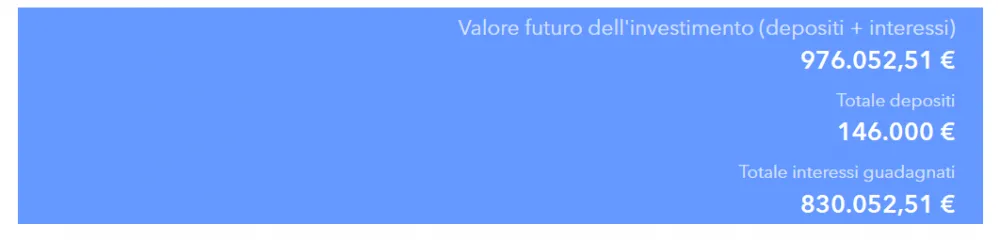

Ecco la somma che otterremo alla fine del periodo:

Pertanto, con un investimento iniziale di 2.000 euro e depositi mensili pari a 300 euro, dopo 40 anni, dato il tasso d’interesse e la periodicità dello stesso, avremo accumulato una somma vicina al milione di euro.

Scenario 2: inizio a investire a 35 anni

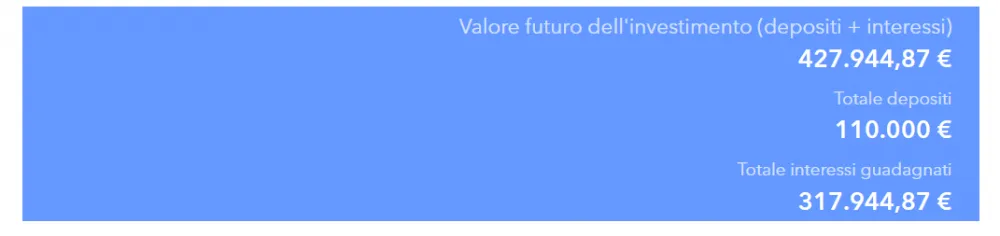

Immaginiamo adesso di investire con dieci anni di ritardo, applicando gli stessi parametri su depositi, versamenti e interesse composto, ma con un orizzonte temporale adesso di 30 anni:

Questo la somma che otterremo alla fine del periodo:

Come si può vedere, dunque, un percorso di gestione del risparmio posticipato di 10 anni, a parità di parametri, ci renderebbe una cifra del 56,16% circa inferiore rispetto al guadagno che otterremmo iniziando a investire a 25 anni.

Scenario 3: inizio a investire a 50 anni

Adesso, invece, ipotizziamo di iniziare a investire in un tempo non lontano dal pensionamento, ovvero a 50 anni. Stavolta ragioneremo, dunque, con un orizzonte temporale di 15 anni:

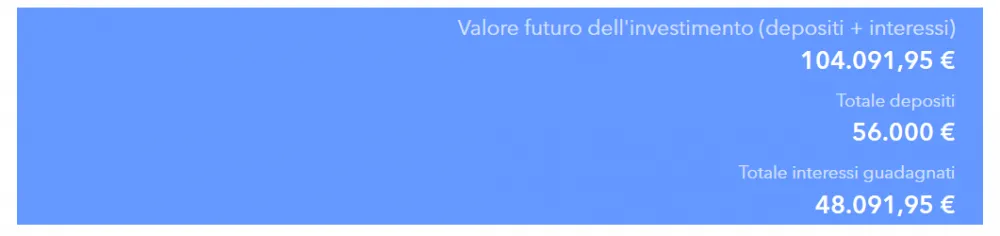

Ecco la somma che otterremo alla fine del periodo:

In questo caso, iniziare a investire a 50 anni ci renderebbe una cifra dell’89,34% circa inferiore rispetto al guadagno che otterremmo iniziando a investire a 25 anni.

Una differenza spaventosa, che ci fa riflettere su quanto sia importante iniziare il prima possibile un percorso di gestione del risparmio, sia in un’ottica di protezione del capitale che per sfruttare interessantissime opportunità di rendimento.

Adesso che hai compreso l’importanza di investire e di non lasciare i tuoi risparmi sul conto bancario, sarai più propenso ad iniziare il tuo percorso che ti porterà ad investire in autonomia i tuoi risparmi.

A tal proposito, eccoti alcuni materiali gratuiti di QualeBroker che potranno esserti d'aiuto nel tuo processo d'investimento: